华熙生物(688363)2020年报点评:业绩稳健增长,

快评|华熙生物:功能性食品业务扬帆启航,持续拓展HA产业边际【国信零售团队】

【国信零售|中报点评】华熙生物:护肤品保持高增长,卡位优质赛道前景广阔

报告摘要

业绩情况

收入稳健高增长,费用投放影响利润增速

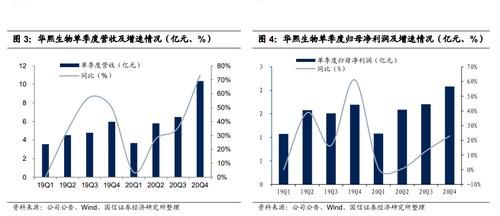

公司20年营收同比+39.63%至26.33亿元,归母净利润同比+10.29%至6.46亿元,整体表现稳健,净利率水平预计受公司战略性加大线上推广费用投放影响。分季度看,营收/利润增速均逐季积极向好,Q4营收/归母净利润分别同比+73.4%/+23%,增速环比分别+37.7pct/ +10.2pct。公司拟每10股派发现金红利4.1元。

营收分拆

功能性护肤品实现高增长,医疗终端业务展现经营韧性

分业务看,功能性护肤业务实现高增长,营收同比+112%至13.5亿元,收入占比达到51.15%,受益于公司在C端护肤领域的持续发力和品牌影响力提升,润百颜(+65.3%)、夸迪(+513%)等核心品牌均取得高速增长。原料业务收入受海外疫情影响同比-7.6%至7.03亿元,预计未来食品级HA原料需求有望打开新的增长空间。医疗终端业务在疫情影响下取得同比+17.8%的增长,展现较强的经营韧性,其中皮肤类医疗产品收入同比+9.7%,骨科注射液产品收入同比+10.4%。

盈利营运

毛利率水平稳步提升,现金流状况积极向好

公司20年毛利率81.41%,同比+1.75pct,受益于功能性护肤和医疗终端业务占比提升。销售费用率同比+14.1pct至41.75%,系公司大力开拓终端产品线上销售渠道影响;管理费用率同比-3.5pct至6.15%,与疫情期间相关差旅费用减少及法国子公司业绩对赌协议完成有关。此外,20年公司存货周转天数同比+60.5天,系原材料及产品备货增加所致;经营性现金流净额同比+93%至7.05亿元,整体积极向好。

投资建议

HA全产业链龙头,全面拓展业务边际,维持“增持”

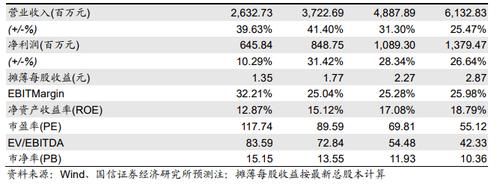

公司作为玻尿酸全产业链龙头,产业化规模居国际前列,品牌效应明显:1)原料业务优势显著并有望进一步受益 HA 获批新食品原料打开需求空间;2)医疗终端产品完善品类布局,润致“娃娃针”等新品有望逐步放量;3)功能性护肤领域声量逐步扩大,积极开展新兴渠道及营销媒介的布局,未来仍具较大成长空间;4)功能性食品业务处于发展初期,但综合考虑消费习惯变迁和独家优势地位,长期有望成为公司新增长点。综合来看,我们预计公司21-23年EPS分别为1.77/2.27/2.87元/股,对应PE分别90/70/55倍,维持“增持”评级。

收入稳健高增长,费用投放影响利润增速

公司20年营收同比+39.63%至26.33亿元,归母净利润同比+10.29%至6.46亿元,归母净利率水平同比-6.5pct至24.53%,预计受公司战略性加大线上推广费用投放影响。分季度看,营收/利润增速均实现逐季向好,Q4营收/归母净利润分别同比+73.4%/+23%,增速环比分别+37.7pct/ +10.2pct。同时,公司拟每10股派发现金红利4.1元。

营收分拆:功能性护肤品实现高增长,医疗终端业务展现经营韧性

分业务看:1)功能性护肤品业务收入同比+112%至13.5亿元,收入占比达到51.15%,核心品牌均取得不同程度增长,其中“润百颜”收入同比+65.3%至5.65亿元,“夸迪”收入取得超500%的增长达3.91亿元,“米蓓尔”收入同比+136%至1.99亿元,“BM 肌活”收入同比+46%至1.13亿元。

2)原料业务收入同比-7.6%至7.03亿元,主要系疫情下,境外客户采购需求减少影响。21年低基数有望逐步反弹,且随着公司开辟功能性食品业务,预计食品级HA原料需求有望打开增长空间。

3)医疗终端业务在疫情影响下仍取得同比+17.8%的增长,展现出较强的经营韧性,其中皮肤类医疗产品收入同比+9.7%至4.35亿元,骨科注射液产品收入同比+10.4%至0.9亿元。

盈利及运营能力:毛利率水平稳步提升,现金流状况积极向好

从盈利情况来看,公司20年毛利率81.41%,同比+1.75pct,预计主要受益于相对高毛的功能性护肤和医疗终端业务占比提升等。费用率方面,销售费用率41.75%,同比+14.1pct,主要系公司战略性大力开拓终端产品线上销售渠道影响;管理费用率同比-3.5pct至6.15%,整体管控良好。运营能力方面,20年公司存货周转天数同比+60.5天,系原材料及产品备货增加所致。经营性现金流净额同比+93.2%至7.05亿元,受益于公司销售增长的同时加强回款管理及政府补助同比有所增长。

下一篇:没有了